Le marché immobilier d’entreprise européen connaît un tournant majeur en 2024. Sous l’impulsion de la politique monétaire de la Banque Centrale Européenne (BCE), les investissements reprennent progressivement, offrant des perspectives nouvelles pour les investisseurs. Dans cet article, Virginie Wallut, Directrice de la recherche et de l’ISR Immobilier chez La Française Real Estate Managers, nous éclaire sur ce point d’inflexion et les tendances à venir.

Un nouveau cycle immobilier amorcé

Le troisième trimestre 2024 marque l’entrée du marché immobilier européen dans un nouveau cycle. Grâce à la baisse des taux directeurs de la BCE, les investisseurs regagnent de la visibilité. Cela est particulièrement vrai pour les actifs de meilleure qualité. Virginie Wallut souligne que l’assouplissement monétaire pourrait aller encore plus loin. Cela permettrait à l’immobilier de retrouver son attractivité dans les portefeuilles diversifiés. Cette période de désinflation pourrait accélérer la reprise du marché immobilier européen, même si l’évolution reste incertaine à court terme.

Reprise des volumes d’investissement en Europe

Après plusieurs trimestres en difficulté, les volumes d’investissement dans l’immobilier d’entreprise montrent des signes encourageants. Pour le troisième trimestre consécutif, les investissements progressent en Europe. Toutefois, la France fait exception à cette tendance. Les investissements y reculent de 11 % sur les neuf premiers mois de l’année. Cela s’explique par les incertitudes politiques et le poids de la dette nationale.

Les stratégies de diversification des investisseurs se renforcent. Les actifs favorisés concernent des secteurs démographiques, comme l’immobilier de santé ou le résidentiel géré. En revanche, les bureaux continuent de faire face à des difficultés. En Île-de-France, le recul des volumes est notamment deux fois plus marqué qu’en région.

Une évolution contrastée selon les actifs

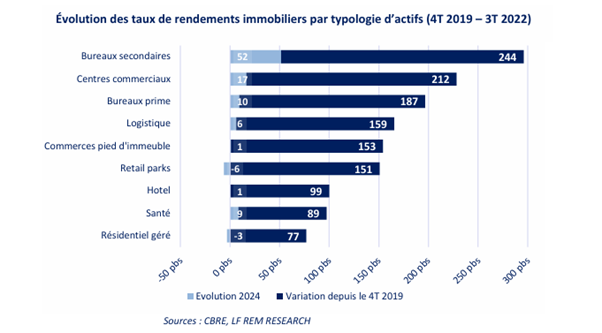

Les différentes classes d’actifs immobiliers ont réagi de manière variée à la hausse des taux d’intérêt. Par exemple, les centres commerciaux ont vu leur taux de rendement augmenter de plus de 200 points de base. Les bureaux de qualité moyenne ont également connu une hausse similaire. En revanche, des secteurs comme l’hôtellerie ou la santé ont été moins affectés. Leur hausse est restée inférieure à 100 points de base.

Voici un tableau récapitulatif de l'évolution des taux de rendement pour différentes classes d'actifs :

| Classe d'actifs | Augmentation du taux de rendement (2024) | Variation depuis 2019 |

| Bureaux prime | +9 points de base | Stable |

| Logistique | +6 points de base | Stable |

| Hôtellerie | Moins de 100 points de base | Légère progression |

| Centres commerciaux | Plus de 200 points de base | Forte hausse |

| Résidentiel géré | Compression marginale | Stable |

Certaines classes d’actifs, comme les bureaux prime ou la logistique, montrent une stabilisation des taux de rendement. On observe même une compression marginale depuis le début de l’année. Cette stabilisation indique que le marché immobilier entame une phase de rééquilibrage.

Bureaux en France : L’impact sur les loyers

Le marché des bureaux en France continue de subir des pressions. En Île-de-France, la demande pour le troisième trimestre 2024 s’élève à 1,3 million de m². Cela représente une baisse de 9 % par rapport à l’année précédente. L’incertitude politique incite les entreprises à repousser leurs décisions immobilières.

Les localisations centrales comme Paris intra-muros demeurent privilégiées par les utilisateurs, représentant 55 % de la demande. Toutefois, les périphéries peinent à attirer de nouveaux occupants, avec des taux de vacance en forte hausse. Ce phénomène pèse sur les loyers. Après plusieurs années de hausse, ceux-ci commencent à se stabiliser, voire à diminuer dans certaines zones.

Conclusion

L’année 2024 marque un tournant dans le marché immobilier d’entreprise européen. Si la reprise est visible dans plusieurs secteurs, elle reste fragile et différenciée selon les classes d’actifs. Les investisseurs continuent de privilégier des actifs défensifs. Les stratégies de diversification deviennent essentielles pour s’adapter à un environnement économique en mutation. Virginie Wallut souligne que la flexibilité de la politique monétaire de la BCE sera déterminante. Elle jouera un rôle crucial dans la consolidation de cette reprise.

À lire également :

Baromètre EXTENDAM : Les tendances du secteur hôtelier en 2024

Tous

Tous